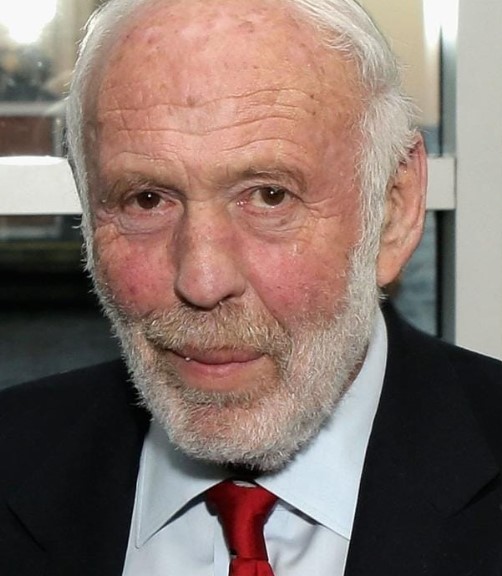

Jim Simons Ahli Matematika Bisa Cuan 39 persen Per Tahun

JAKARTA, INAKORAN

Warren Buffet konsisten dengan pendapatan 19 hingga 21 per tahun. Sementara ahli matematika Harvard Kennedy School (HKS) Jim Simons melampau itu atau tepatnya 39 per tahun. Sang legenda pasar saham Amerika itu meninggal dunia pada Jumat (10/5/24).

Pengamat pasar menilai Jim Simons, bisa lebih cuan dari Warren Buffett. Investor ini mampu catatkan keuntungan sebesar 39 persen per tahun dari periode 1988 hingga 2018.

Lebih tinggi dari Warren Buffett yang sebesar 21 persen pada periode 1965 hingga 2018. Bagaimana strategi investor ini bisa cuan 39 persen per tahun?

"Kelangkaan" menyelimuti Jim Simons, meski ia sebagai Profesor Matematika di HKS. Dirinya merenung tentang pendapatan sebagai dosen yang menjauh dari kenyataan biaya hidup dan dirinya tidak bisa berbuat lebih bagi banyak orang.

Jim Simons, yang bukan seorang ekonom handal, melainkan ahli matematika. Dia dikenal sebagai King of Quant atau rajanya kuantitatif, strategi investasi yang digunakannya untuk mencatatkan keuntungan 39 persen per tahun tersebut.

Strategi kuantitatif adalah strategi investasi yang memanfaatkan model matematika dan algoritma untuk mengidentifikasi peluang investasi. Strategi ini dibuat secara sistematis dan menghilangkan unsur emosional dalam investasi.

Awalnya, Simons bekerja di Badan Keamanan Nasional sebagai pemecah kode dan menjadi anggota staf peneliti di Institut Analisis Pertahanan hingga tahun 1968.

Namun, kabarnya Simons dipecat dari Badan Keamanan Nasional karena menentang perang Vietnam. Karier selanjutnya, dia bergabung ke Stony Brook University sebagai kepala departemen Matematika.

Dua tahun di Stony Brook University, Simons tertarik untuk mendalami sektor keuangan. Hal itu berdasarkan pemahamannya kalau pasar keuangan memiliki pola yang dapat ditemukan melalui model matematika pada 1970-an.

Untuk mengakomodir rencana itu, Simons membangun perusahaan investasi bernama Monemetrics. Istilah itu diambil dari dua kata, yakni Money dan Econometrics dengan filosofi strategi investasi yang menganalisis data ekonomi dan peluang keuntungan dengan model matematika.

Awalnya, Simons bingung mau mulai dari mana hingga akhirnya dia menggandeng Leonard Baum, seorang ahli matematika dengan model Markov tersembunyi. Peran Markov untuk membantunya mengembangkan algoritma dalam menganalisis pasar foreign exchange (Forex).

(Ist)

Jika dilihat, Simons jadi investor paling oke lewat fund-nya Medallion dengan rata-rata keuntungan 39 per tahun, bahkan mengalahkan George Soros, Steven Cohen, Peter Lynch, Warren Buffett, hingga Ray Dalio.

Sebenarnya Baum hanya tertawa mendengar ajakan dari Simons tersebut. Soalnya, dia tidak terlalu paham dunia trading, dan tidak peduli dengan investasi. Soalnya, dirinya menyerahkan sepenuhnya pengelolaan keuangan kepada istrinya.

Meski begitu, Baum tetap setuju membantu Simons dan mulai bekerja pada 1979 bersama sang raja kuantitatif. Dalam perjalanan kerja sama Simons dengan Baum secara keseluruhan cukup bagus. Baum memiliki karakter membeli investasi di harga rendah dan menyimpannya hingga nilainya naik, tidak peduli berapa lama waktu yang dibutuhkan.

"Keberanian diperlukan untuk mempertahankan posisi investasi," ujar Baum kepada teman-temannya dengan bangga kalau dia tidak menyerah saat orang lain sudah mengibarkan bendera putih.

Sifat keras kepala Baum itu ternyata berdampak positif dalam periode market crash pada 1979 dan 1982.Kala itu, Baum menghasilkan keuntungan lebih dari 43 juta dolar AS. Sayangnya, ada satu kelemahan Baum, yakni dia hobi mempertahankan investasi yang berujung mengalami kerugian besar.

Simons bilang Baum ini selalu beli posisi beli rendah, tapi dia tidak selalu memiliki posisi jual tinggi.

Sampai akhirnya, posisi investasi Baum anjlok 40 persen yang membuat klausul kontraknya dengan Simons aktif. Klausul kontrak itu adalah aksi forced-sell seluruh kepemilikan Baum dan melepaskan keterikatan afiliasi trading keduanya. Hal itu menjadi akhir kisah dari hubungan yang telah berlangsung selama puluhan tahun antar ahli matematika tersebut.

Kekacauan yang dibuat Baum pada 1984 membuat Simons agak trauma. Dia menghentikan perusahaan tradingnya dan menyelesaikan permasalahan dengan investor yang tidak puas. Kerugian itu membuat Simons mempertimbangkan untuk pensiun dari dunia trading dan fokus ke bisnis teknologinya. Simon pun mempersilahkan klien untuk menarik uang yang dikelolanya, tapi sebagian besar tetap yakin kepadanya, meski Simons sendiri mengalami keraguan.

Bisnis Hedge Fund yang Dibangun Simons

Terdapat kisah Simons membangun hedge fund swasta pertamanya, yakni Limroy pada 1978. Kami tidak mendapatkan informasi korelasi antara Limroy dengan hubungan Simons-Baum. Namun, Limroy yang kemungkinan di bawah Monemetrics ini menggunakan pendekatan fundamental untuk memperkirakan faktor-faktor penggerak harga seperti, kebijakan Federal Reserve (The Fed). Hasilnya, Hedge fund Limroy disebut mencatatkan keuntungan sebesar 25 kali lipat dengan tujuan investasi di seluruh aset mulai venture capital hingga trading forex.

Simons ambil keputusan untuk melikuidasi Limroy pada 1988 dengan alasan ingin fokus dalam trading yang terkonsetrasi.

Namun, ada beberapa faktor penyebab ditutupnya Limroy Fund juga ada pengaruh tekanan eksternal hingga konflik internal. Seusai melkuidasi Limroy itu, Simons menelorkan produk terbaiknya, yakni Medallion Fund di bawah Renaissance Technologies Corp. Sebaga catatan, Renaissance Tech ini adalah Monemetrics yang berubah nama pada 1982.

Medallion Fund katakanlah produk tersukses dari Jim Simons, tapi awalnya produk itu sempat memiliki peforma yang kurang baik. Medallion Fund yang fokus melakukan transaksi di pasar futures mencatatkan keuntungan sebesar 8,8 persen pada 1988. Namun, mengalami kerugian pada 1989. Sampai akhirnya, Simons menghentikan aktivitas perdagangannya di Juni 1989.

Selam enam bulan setelah penghentian aktivitas perdagangan, Simons dan ahli matematika Princenton, Henry Laufer, yang juga kepala riset di Renaissance Tech, membangun kembali strategi perdagangan Medallion dari fundamental ke kuantitatif.

"kami mulai memikirkan cara baru dalam memandang masa depan," ujar Simons

Swing Trading Memukau Jim Simons

Hasilnya, kinerja Medallion Fund mulai membaik lewat scalping dan swing trading di pasar futures. Medallion Fund mampu mengeksploitasi inefisiensi pasar yang terjadi dengan strategi kuantitatifnya. Salah satu keberuntungan yang membantu kinerja Medallion Fund adalah perdagangan futures minyak ketika Irak menginvasi Kuwait pada 1990.

Simons kembali bersemangat dan terus merekrut ilmuwan papan atas. Mereka fokus dalam mempercepat sistem, mengoptimalkan alokasi risiko, dan menentukan strategi perdagangan. 1990-1993 menjadi tahun menakjubkan bagi Medallion Fund yang mmapu mencapai nilai aset sekitar 270 juta dolar AS atau setara Rp4,33 triliun saat ini. Sejak saat itu juga, Medallion berhenti menerima dana baru dari pihak eksternal ke fund-nya tersebut.

Medallion Fund yang disebut mampu mencatatkan keuntungan 39 persen per tahun sejak 1988 - 2018 ini hanya menerima dana Jim Simons dan karyawan Renainssance Tech.

Jim Simons pun pensiun sebagai Chairman dan CEO Renaissance Tech pada 2010. Terakhir, Renaissance Tech mengelola dana sekitar 55 miliar dolar AS atau setara Rp833 triliun pada 2022 silam.

Di luar Medallion Fund, Renaissance Tech memiliki beberapa fund lainnya, tapi kinerjanya memang tidak seapik Medallion Fund tersebut.

Apa itu Swing Trading?

Pengertian Swing Trading dan Scalping

Dalam jual beli saham, ada beberapa strategi yang biasanya digunakan. Mulai dari tahunan, bulanan, hingga hitungan jam dan menit. Umunya, ada dua strategi dalam trading saham yaitu swing trading dan scalping. Sebelum terjun langsung trading saham, ada baiknya kenali terlebih dahulu apa itu swing trading dan scalping.

Swing Trading

Swing trading adalah strategi jual beli saham yang memanfaatkan siklus naik turunnya harga saham dalam hitungan beberapa hari saja. Pada dasarnya, strategi ini mencari imbal hasil dengan menjual saham saat harganya lebih tinggi dibandingkan harga belinya.

Biasanya, orang yang suka menggunakan strategi ini adalah trader aktif dengan waktu transaksi terlama. Selain itu, trader dengan strategi ini juga selalu mengincar tren baru dan memanfaatkan volatilitas harga.

Dalam praktiknya, strategi ini akan selalu “berayun” terus di antara saham-saham yang sedang naik turun. Para trader cenderung tidak akan menunggu menjual sahamnya apabila pergerakan harga belum mencapai titik tertingginya.

Hal tersebut merupakan penyebab kenapa kondisi bullish dan bearish tidak sesuai dengan swing. Selain itu juga, kondisi tersebut membutuhkan waktu cukup lama bahkan hingga berbulan-bulan.

Dengan menggunakan strategi swing trading ini, maka akan memiliki waktu untuk berpikir terlebih dahulu dan berencana. Hal ini dikarenakan swing trading memungkinkan untuk mengatur waktu dan konsentrasi selama beberapa hari dengan tujuan agar bisa memutuskan saham apa yang hendak dibeli.

Scalping

Scalping merupakan salah satu strategi trading di pasar saham di mana trader mengambil keuntungan yang kecil dengan cara membeli dan menjual sahamnya dalam satu hari. Biasanya, trader memiliki target sepuluh hingga seratus saham dalam kurun sehari dan hanya hitungan menit.

Akumulasi imbal hasil yang didapatkan dari strategi scalping biasanya diambil dari selisih harga relatif kecil saham-saham yang diborong dalam jumlah banyak. Biasanya, trader yang menggunakan strategi ini harus membeli saham di momen yang tepat. Selain itu juga harus tak ragu apabila melakukan cut loss.

KOMENTAR